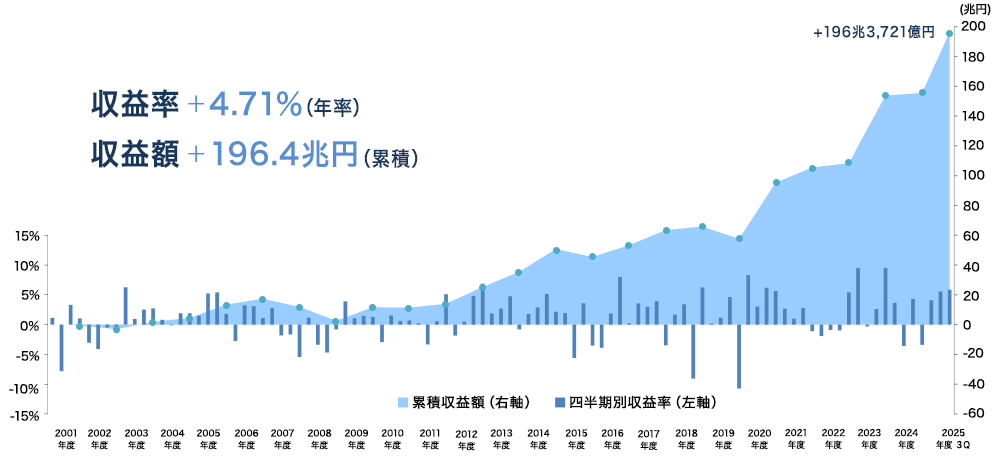

2025年度の運用状況

| 2025年度第3四半期 | 市場運用開始以降 (2001年度~2025年度第3四半期) |

|

|---|---|---|

| 収益率 | +5.84%(期間収益率) | +4.71%(年率) |

| 収益額 | +16兆1,878億円(期間収益額) うち、利子・配当収入は1兆5,910億円 |

+196兆3,721億円(累積収益額) うち、利子・配当収入は60兆2,838億円 |

| 運用資産額 | 293兆4,276億円(2025年度第3四半期末現在) |

|

2001年度以降の累積収益

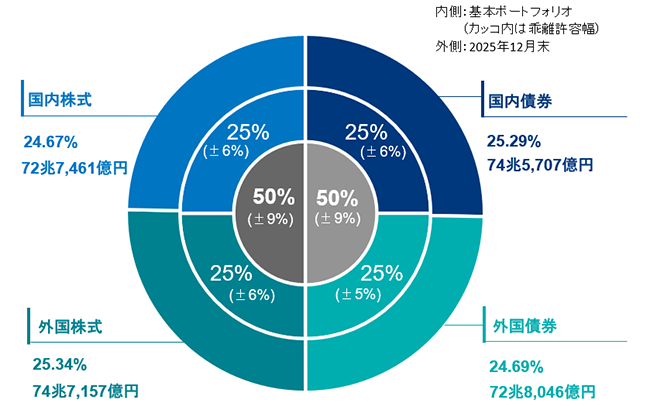

複数の資産に投資することで、リスクを抑えながら期待収益率を上げる「分散投資効果」を用いて、基本ポートフォリオ(長期的な観点からの資産構成割合)を策定しています。

運用資産額・構成割合(年金積立金全体)

| 第3四半期末 (2025年12月末) (年金積立金全体) |

|||

|---|---|---|---|

| 資産額 (億円) |

構成割合 [4資産] |

構成割合 [債券・株式] |

|

| 国内債券 | 745,707 | 25.29% | 49.99% |

| 外国債券 | 728,046 | 24.69% | |

| 国内株式 | 727,461 | 24.67% | 50.01% |

| 外国株式 | 747,157 | 25.34% | |

| 合計 | 2,948,371 | 100.00% | 100.00% |

- (注1)上記数値は四捨五入のため、各数値の合算は合計値と必ずしも一致しません。

- (注2)年金積立金全体とは、年金特別会計で管理する積立金(2025年12月末で1兆4,095億円)を含みます。

- (注3)為替ヘッジ付き外国債券及び円建ての短期資産については国内債券に区分し、外貨建ての短期資産については外国債券に区分することとしています。

- (注4)オルタナティブ資産の年金積立金全体に占める割合は1.70%(基本ポートフォリオでは上限5%)です。

- (注5)約定日ベースで算出しています。また、先物取引の想定元本等を加味しています。

内田理事長コメント

2025年度第3四半期(10月~12月)では、日本銀行が12月に利上げを行い、政策金利は0.75%と1995年以来の水準となるなかで、先行きの追加利上げへの見方も強まり国内の長期金利は上昇(債券価格は下落)しました。米国では連邦準備制度理事会(FRB)の利下げに伴い、短期・中期ゾーンで金利が低下した一方、長期金利は小幅に上昇しました。

欧州では欧州中央銀行(ECB)による利下げ局面の終了を見込む向きが強まるなか、幅広い年限で金利は上昇しました。為替は対ドル・対ユーロともに円安となりました。株式市場では、米国の政府閉鎖やAI投資の収益性への懸念など、不透明感の強い市場環境ではありましたが、総じてみれば堅調な企業業績等を背景に主要先進国で株価は上昇しました。日本では、円安や新政権による政策への期待なども後押しするなかで株価は上昇しました。

このような背景から、10月から12月までの運用資産全体の運用実績はプラス5.84%となりました。

引き続き、長期的な観点から運用を行い、投資原則・行動規範を遵守し、年金財政に必要な積立金を確保するために真摯に受託者責任を果たしてまいります。

GPIF 吉澤CIOに聞いてみよう ~2025年度第3四半期の運用を振り返る~

GPIFの吉澤裕介CIO(最高投資責任者)が、2月に公表された2025年度第3四半期(10~12月)の運用状況を解説します。そして今回は、GPIFが扱うベンチマークについても掘り下げます。

ぜひご覧ください。

GPIF 吉澤CIOに聞いてみよう ~2025年度第2四半期の運用を振り返る~

GPIFの吉澤裕介CIO(最高投資責任者)が、11月に公表された2025年度第2四半期の運用状況を解説します。

・「3~4年に1回程度しか起きない」ってどういうこと?

・●●に注意!

ぜひご覧ください☆

GPIF 吉澤CIOに聞いてみよう ~2025年度第1四半期の運用を振り返る~

GPIFの吉澤裕介CIO(最高投資責任者)が、8月に公表された2025年度第1四半期の運用状況を解説します。

4月のマーケットの乱高下の振り返りや、複利効果についても解説しています。ぜひご覧ください!

For All Generations