ここから本文です

GPIF植田CIOに聞いてみよう

GPIFは国民の皆様から年金積立金をお預りし、長期分散投資を行っています。運用スタートから約20年で累積収益は約100兆円。これは将来世代の給付に活用されます。

GPIFの植田栄治CIO(最高投資責任者)が、年金制度や長期分散投資のポイントを解説する動画の内容を紹介します。

※2021年度のデータを元にしています。

大丈夫だと思っています。

まず前提をお話ししますと、GPIFは年金積立金を管理運用する独立行政法人ですので、年金制度そのものを決めているわけではありません。

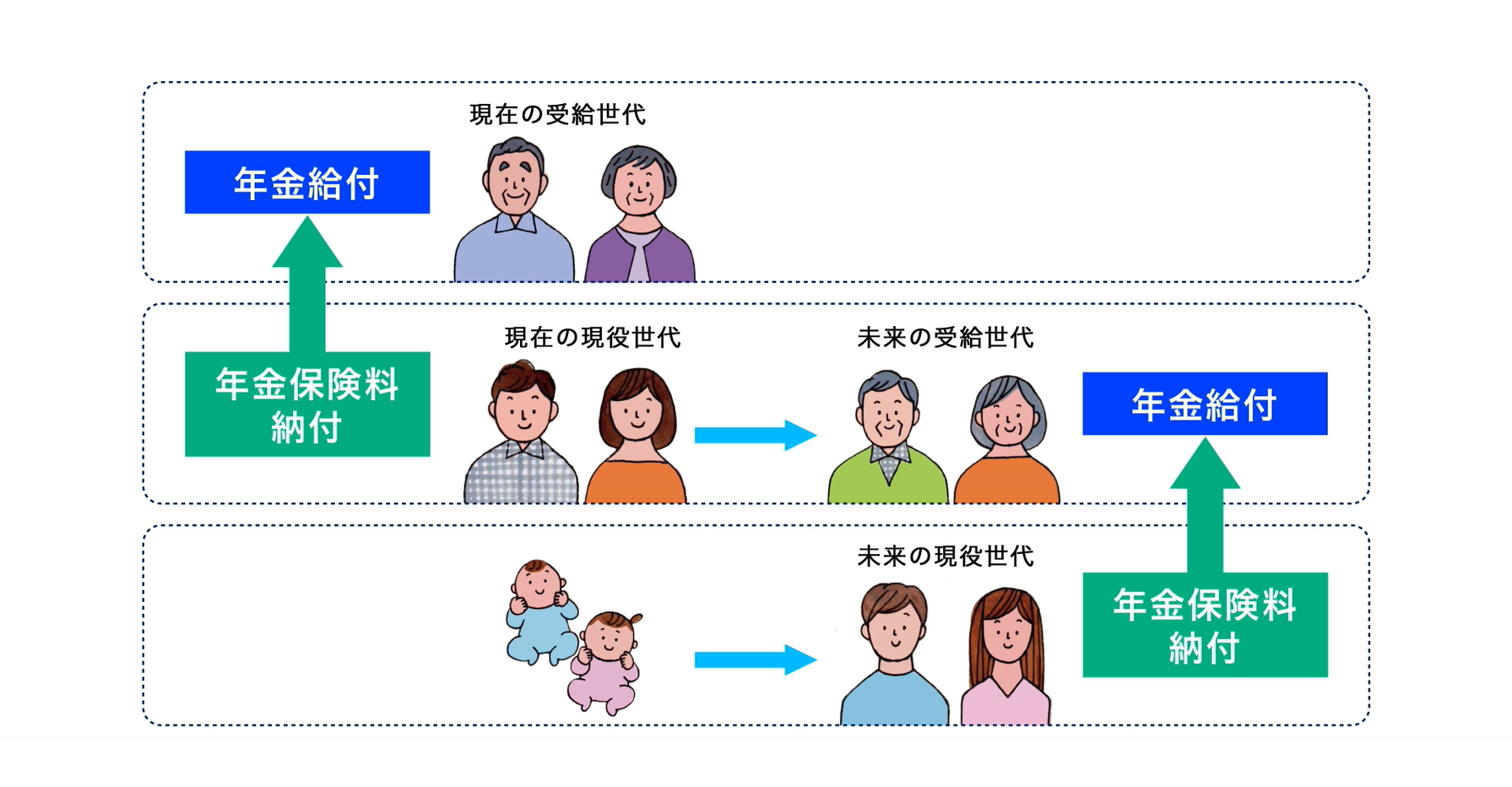

また、日本の年金制度というのは、ご自身で納めた保険料が将来自分に戻ってくる「積立方式」ではありません。積立金という名前がついていますが、積み立てたものがご自身に返ってくる仕組みではないということですね。

日本の年金制度は「賦課方式」と言われるもので、現役世代の方々に納めていただいた保険料が、その時々の高齢者世代に年金として給付される形になっています。ですから公的年金制度とは「世代間の支え合い」と考えていただければいいと思います。

ただ、そうなると若い人が減っていくにつれて財源が減り、現役世代が収める年金保険料が高くなっていくのでは……と心配する声もあります。そうならないように、我々GPIFが積立金をお預かりしている、ということになります。

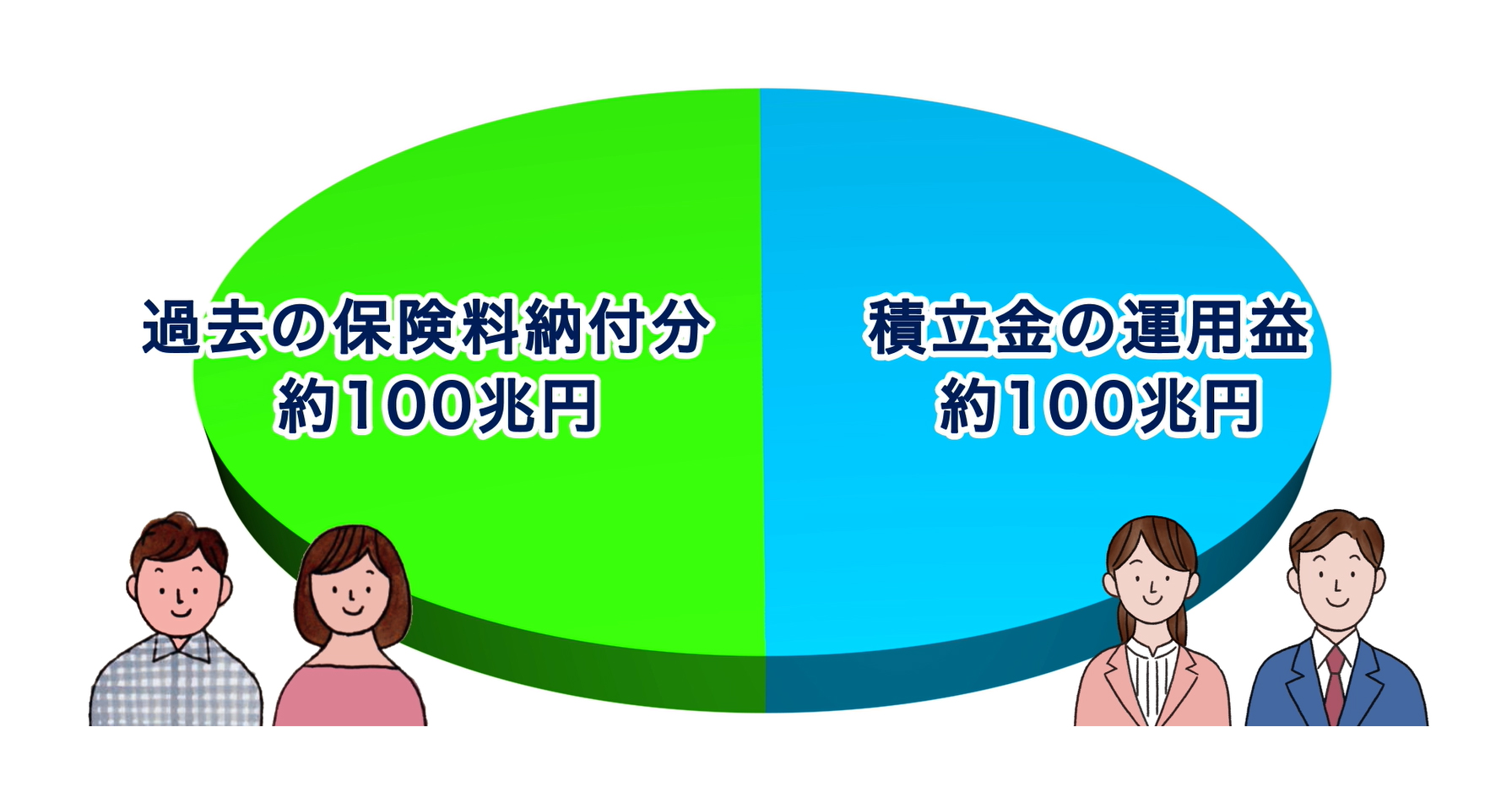

GPIFでは今、約200兆円の年金積立金を運用しています。なぜ200兆円もあるかというと、現役世代の人数が多かった時代に納付された保険料と、その運用益が大きく積み上がっているためです。

では実際に、いつ頃この年金積立金が使われるかというと、本格的に活躍し始めるのは何十年も先になります。

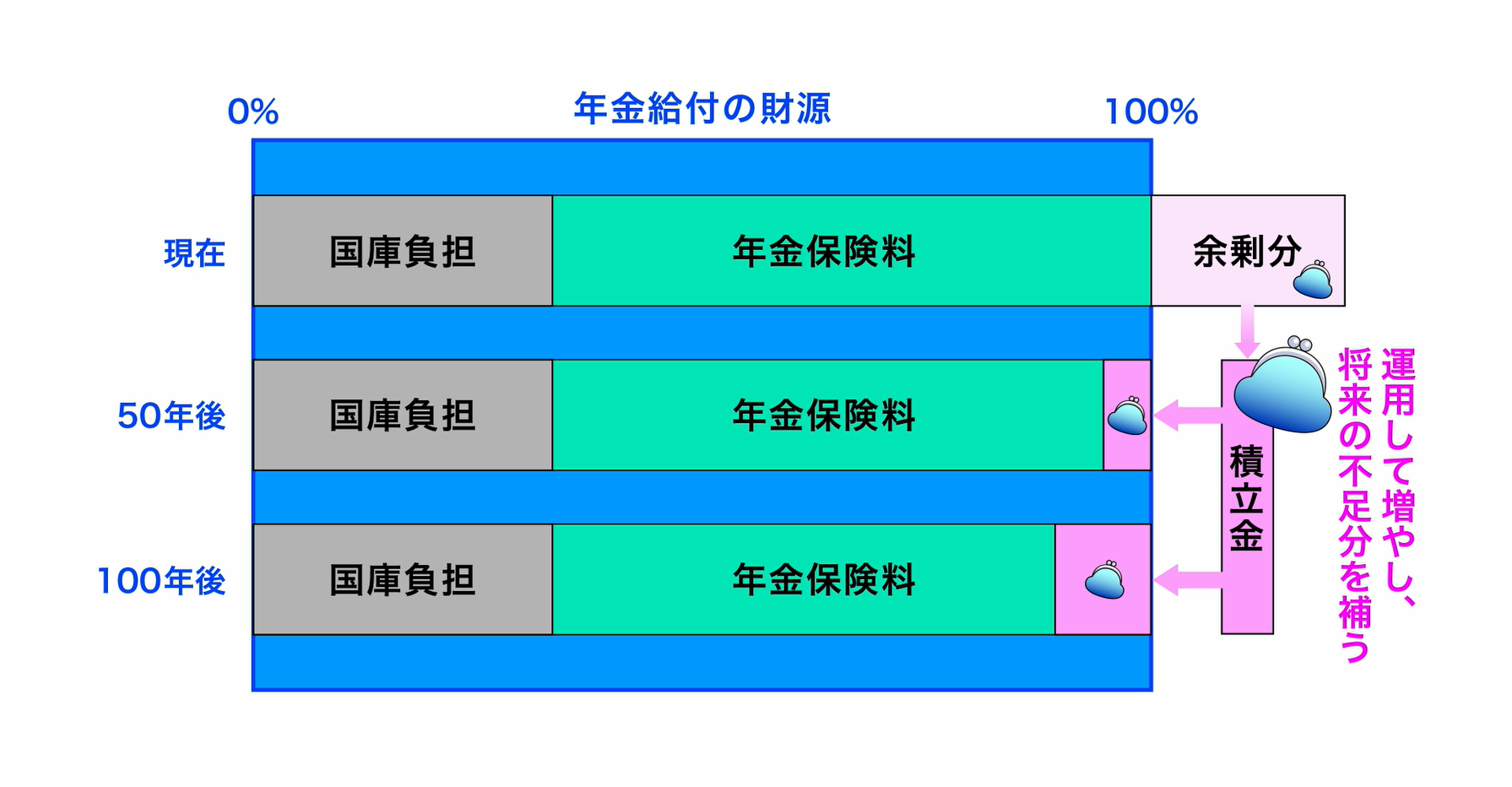

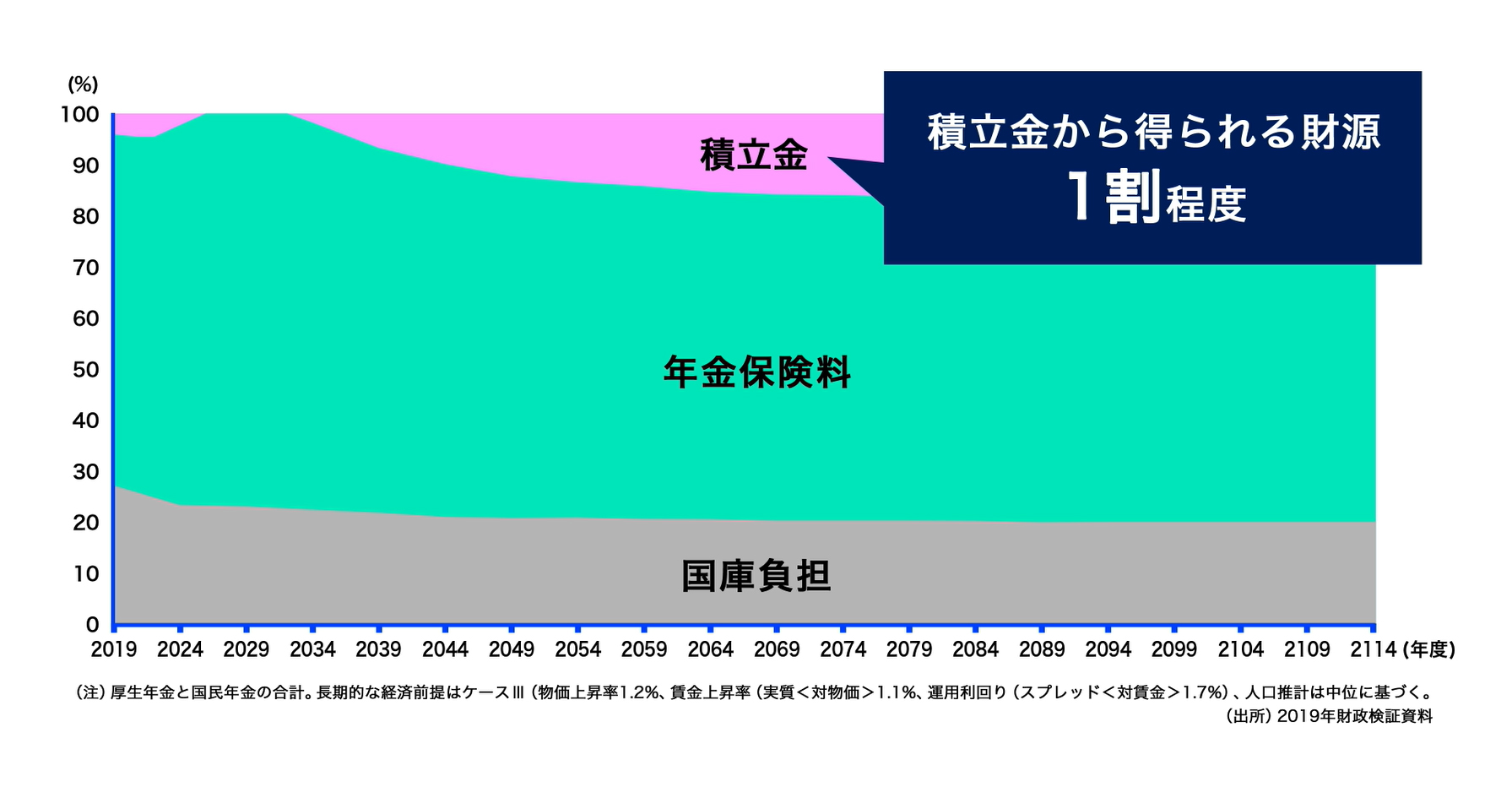

日本では少子高齢化が進んでいるので、このままだと高齢者世代に給付するために現役世代が納める年金保険料が少なくなってきます。そこで、将来の世代への年金給付に必要な財源を得るために、GPIFが積立金を運用して増やしていき、将来の年金財源の不足分をそこから取り崩して補っていく仕組みを考えているということになります。長期的な年金財源の約10%を積立金で賄う計画になっています。

年金財源の1割にあたる積立金を運用し、増やしていくことがGPIFの仕事です。

GPIFでは約200兆円という年金積立金を、市場で投資運用し続けることによって増やし、将来世代の給付に活用することを目指しています。

非常に大きい金額なので大変な仕事ですが、金融工学や最新の科学を使って慎重に運用していけば、きちんと目標を達成できると思っています。

市場は毎日のように上下しますから、株式ニュースなどを見ると値動きが激しくて不安になると思います。確かに、短期的な市場がどう動くかを予想して売り買いする「投機」で成果を得るのは非常に難しいと思います。

ただGPIFが行なっているのは「投資」なので「投機」とは異なります。

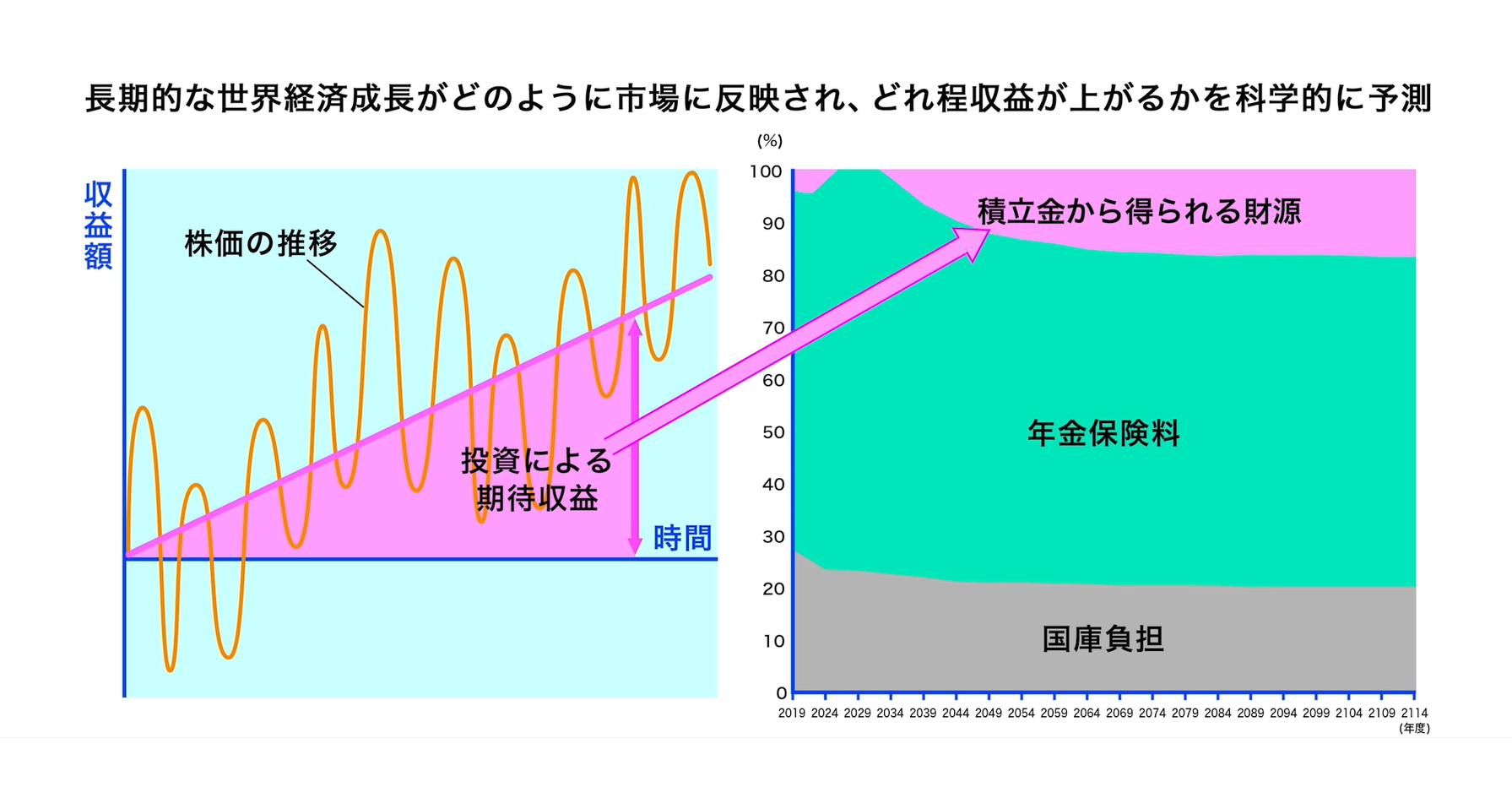

長期的に見ると、世界の経済が成長していけば株式市場や債券市場も一緒に成長していきます。つまりGPIFが「投資」を行なっている市場の規模は、経済成長と共に大きくなっていくわけです。この“世界経済の成長の果実”を長期的に取り込んでいくことが、GPIFの投資になります。

短期的に市場がどう動くかを予想するのは非常に難しいですが、長期的に、世界経済の成長が市場にどのように反映されるかを予想するのは、比較的簡単にできると思っています。

GPIFでは、世界経済の成長に伴ってどれくらい収益が上がるのか、科学的に予測して長期の投資を行なっています。

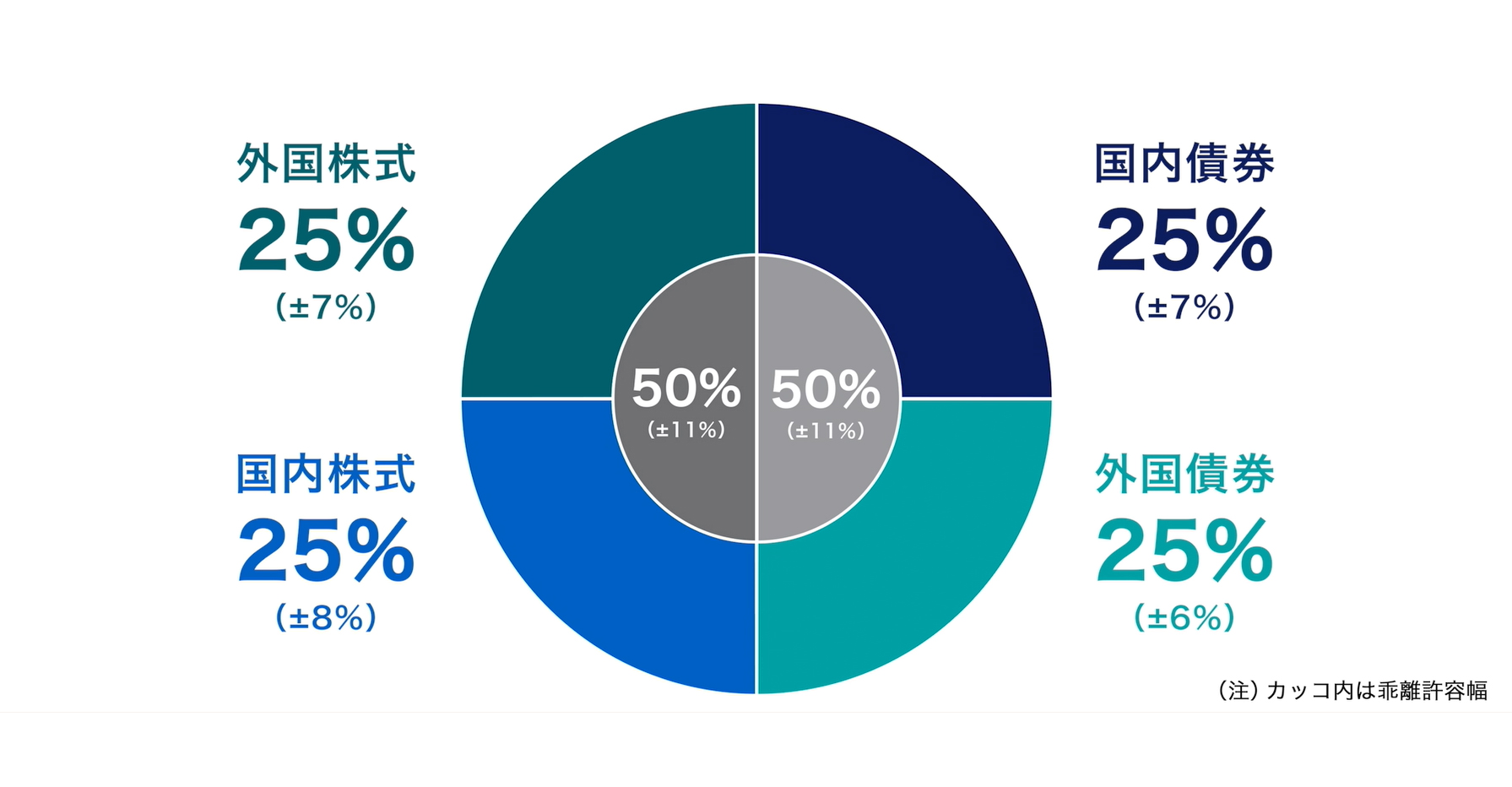

GPIFが投資運用する資産の構成割合は「国内債券」「国内株式」「外国債券」「外国株式」に4分の1ずつ。これがGPIFが2020年4月から採用している基本ポートフォリオです。

この25%ずつの配分は、超長期でみた年金給付の必要分をきちんと埋めるという計算のもとに考えられた資産構成の割合になります。多くの計算から科学的に導き出されたもので、見通しに沿って世界経済の成長が市場に反映されることでGPIFの投資運用に利益が生じ、その利益によって将来の年金給付の必要分を埋められるよう、資産配分を計算しているわけです。

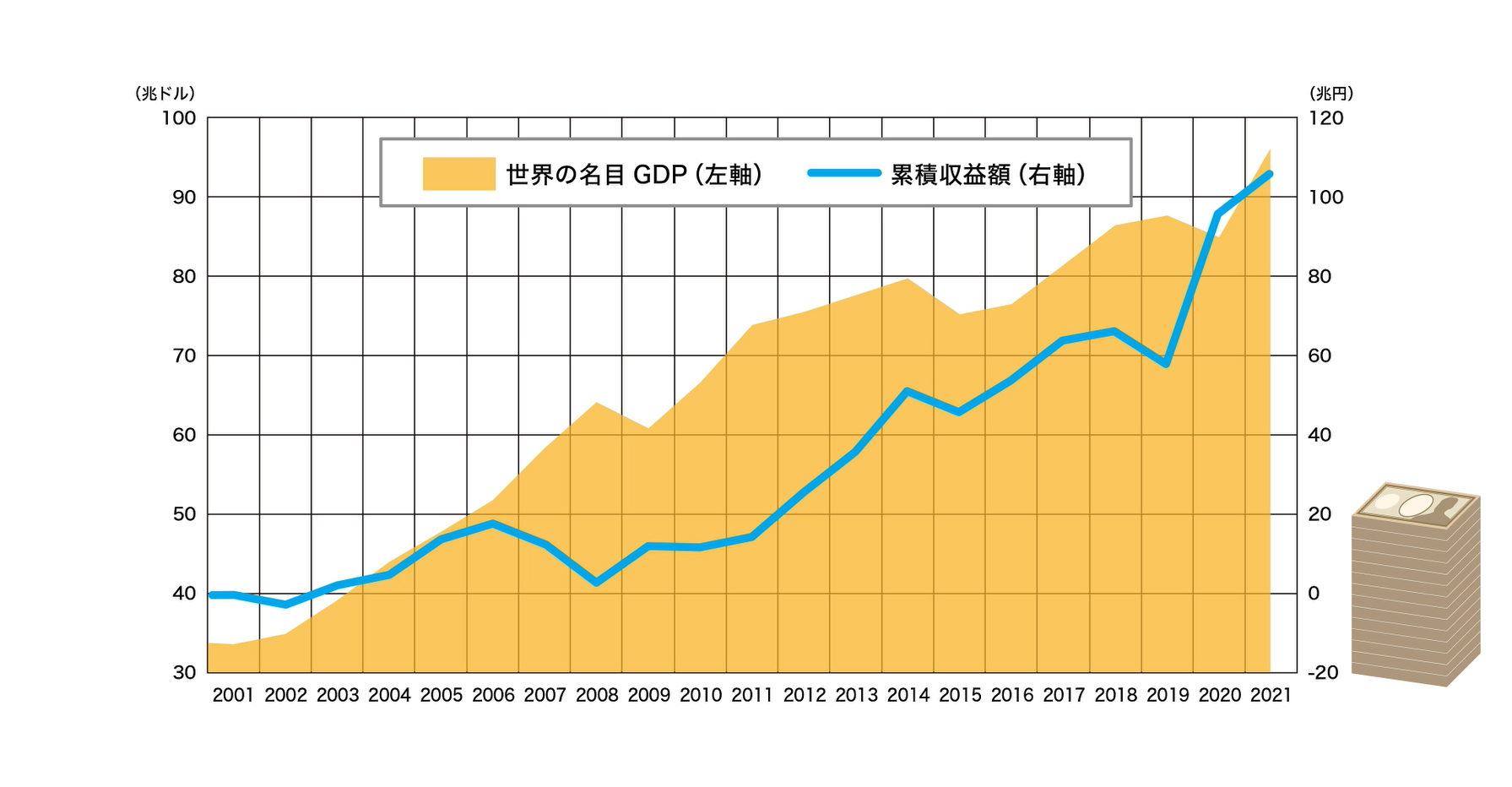

過去の実績を見てみると、GPIFの投資運用によって年金積立金は2001年から20年間で約100兆円増えています。現在の運用額は約200兆円ですから、半分は国民の皆様からお預かりした年金保険料、残りの半分はGPIFの運用によって得た収益になります。

GDPの推移と比較しても、世界経済と市場の成長がGPIFの収益につながったことがわかると思います。

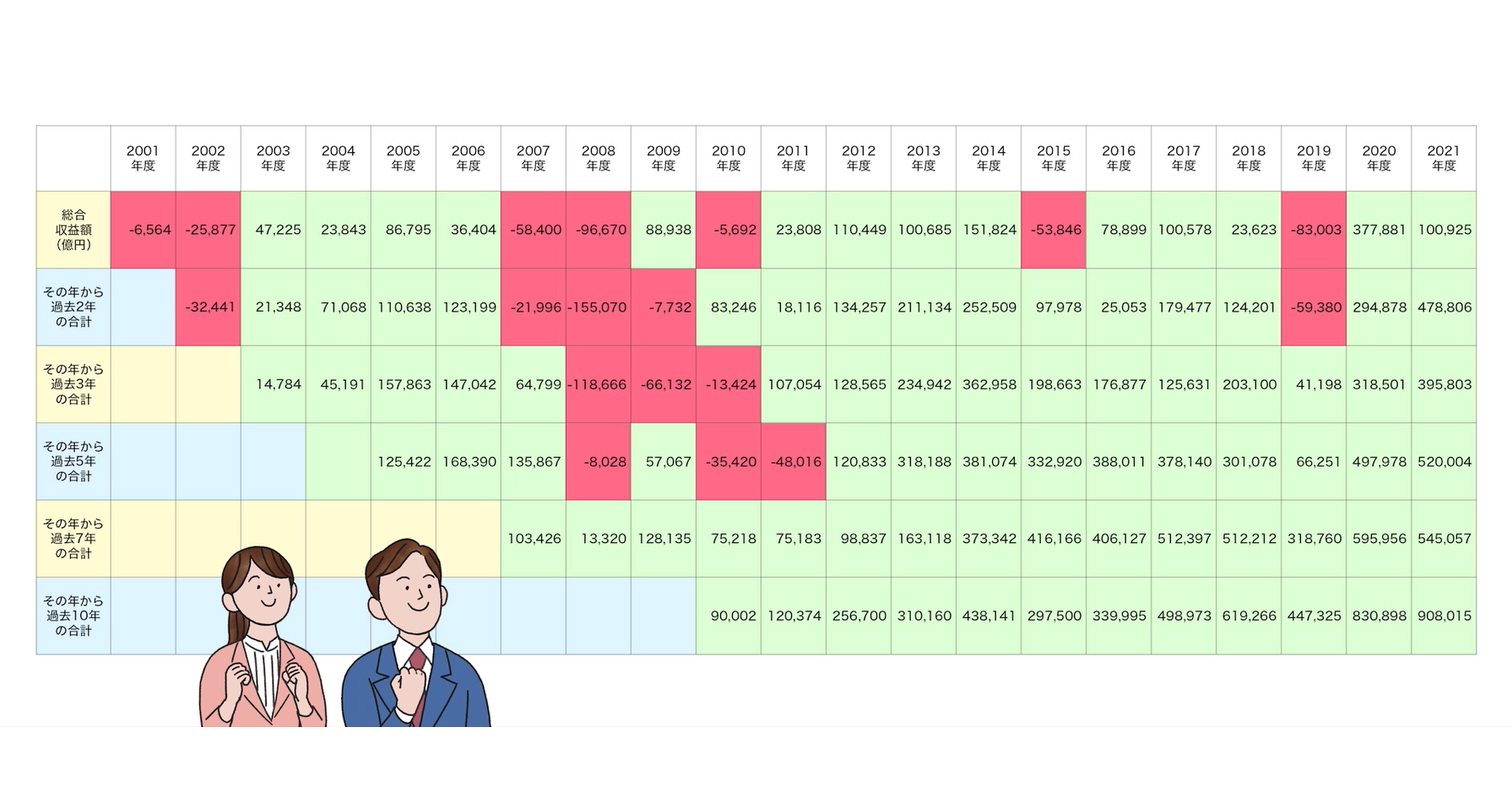

ただ、グラフをみると、収益がマイナスを計上した年もあります。

不謹慎ながら収益が上がったときは「勝ち」、マイナスを計上したときは「負け」と表現させていただきますが、GPIFが自主運用を開始してから21年間の収益は、「1年ごと」に見ると14勝7敗。3年間に1度は損失を計上しています。市場全体はゆっくり大きくなっていくとしても、1年程度の期間では短期的な思惑で市場が上下する幅は非常に大きいのです。

ただ長い期間で見ると、損失を計上する可能性は低くなっていきます。

「3年ごと」に見るとどうなるか。2001年から2003年、2002年から2004年というふうに見てみると、21年間で16勝3敗になります。

さらに「7年ごと」に、2001年から2007年、2002年から2008年というように見ていくと15勝0敗。7年ごとで見ると損失を計上したことはありません。

長期投資は「負け」が少ない、つまり収益が安定するということですが、本当は短期的にもマイナスを避けられた方がよいです。

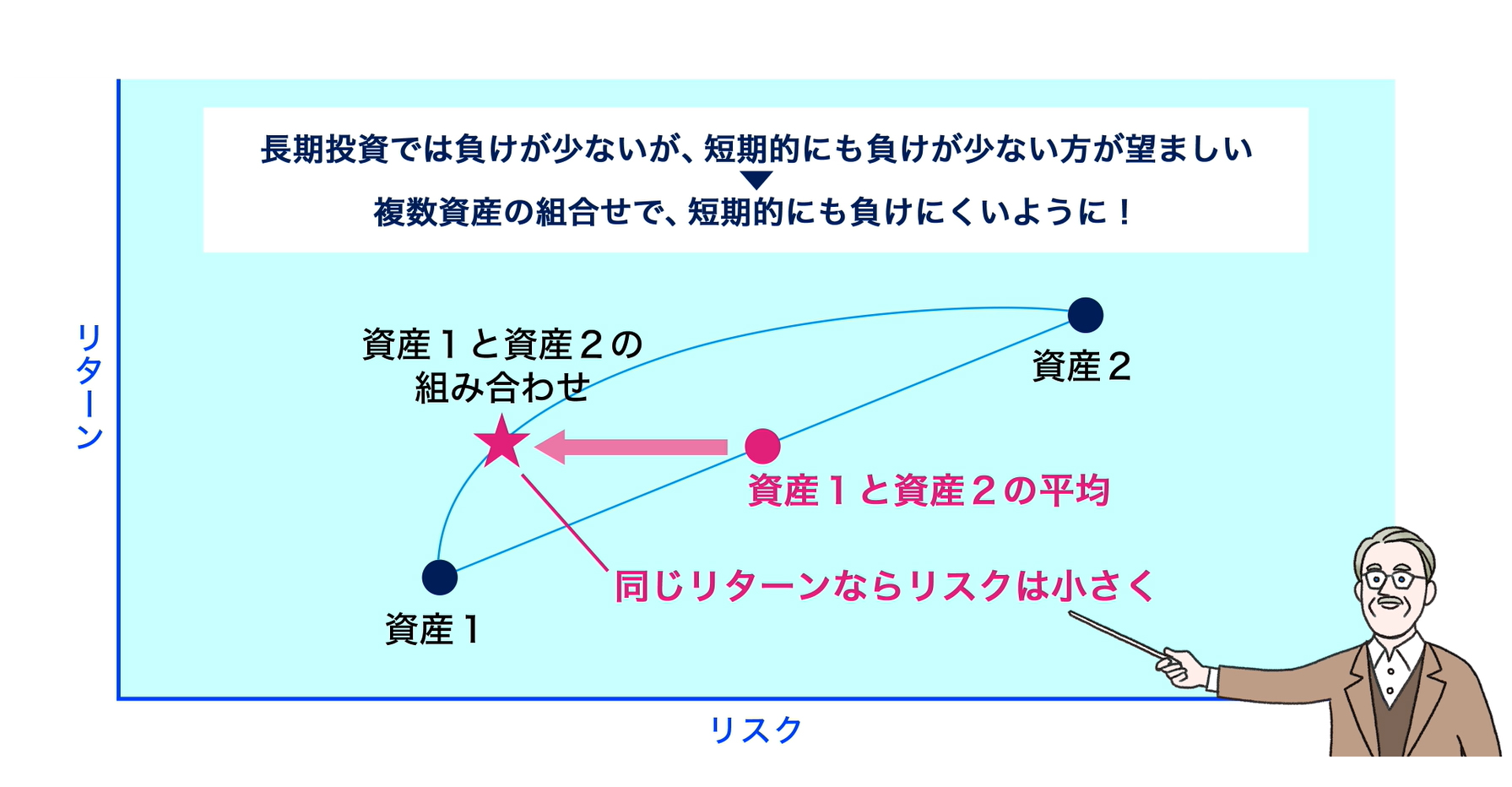

そのために行なっているのが、GPIFのもうひとつの特徴である「分散投資」です。分散投資の重要性を示す有名な金融理論に「CAPM(資本資産価値モデル)理論」というものがありますが、これはリスク、つまり収益のブレを最小化するとともに、リターンを最大化するためのポートフォリオ理論のひとつです。

簡単にご説明すると、値動きの異なる2つの資産を半分ずつ所有した場合、リスクとリターンはその平均になるように思われます。

ところが実際には、同じリターンであれば、リスクを抑えて損をする確率を減らすことができる。つまり効率的な投資ができることが知られているんです。

具体的には、GPIFは先ほどの基本ポートフォリオにあったように、大まかに「国内債券」「国内株式」「外国債券」「外国株式」の4つの資産に投資しています。

2021年度の終わりには、それぞれの資産のなかで合計2万953もの銘柄に分散投資しています。多くの銘柄に分散することによってリターンを安定させて、短期的にも損失を計上する可能性をできるだけ低く抑えているんですね。

そしてもうひとつ、分散投資効果がわかる具体的なデータがあります。

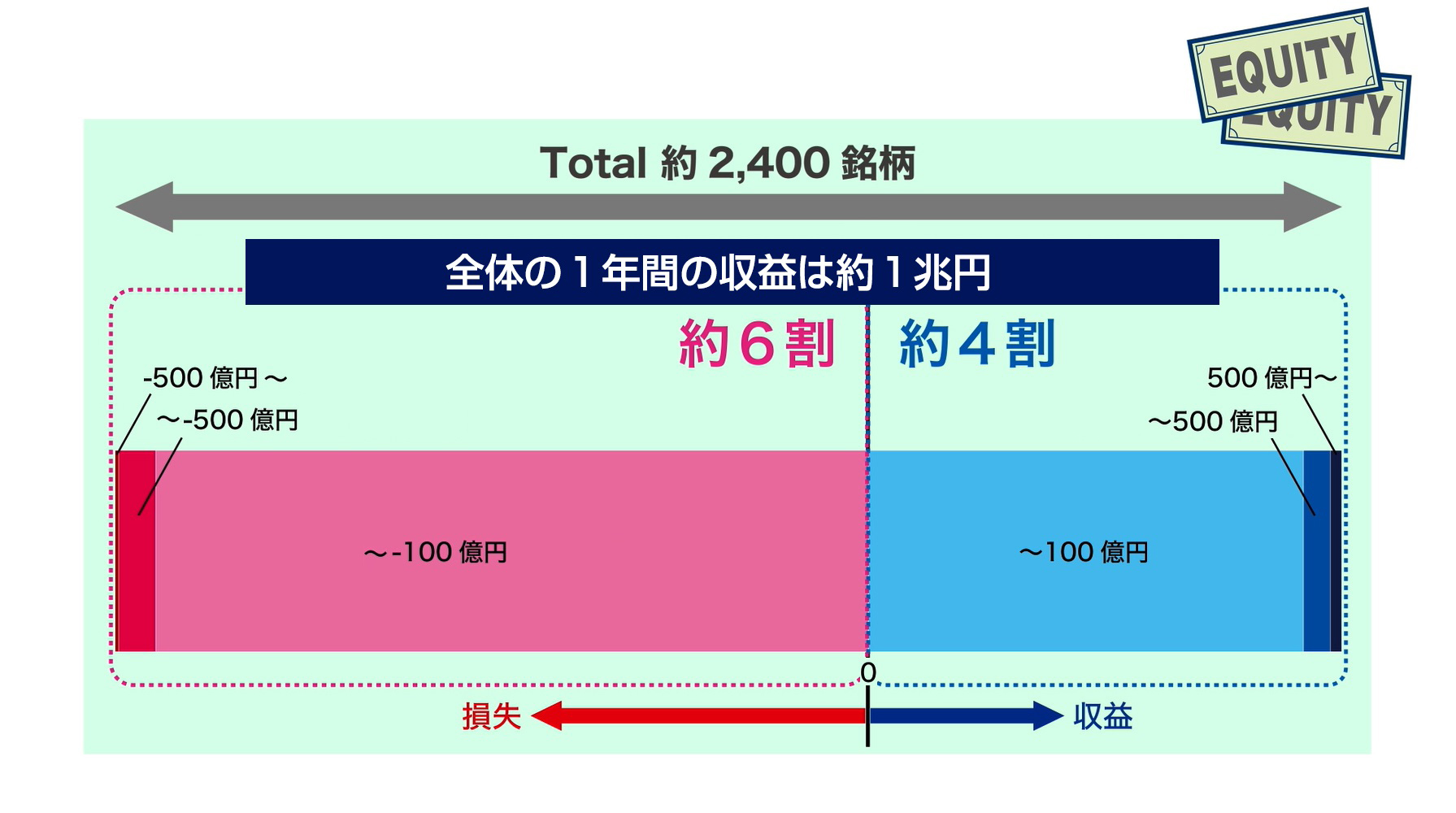

こちらは2020年度末にGPIFが保有していた約2,400の日本株の銘柄を、1年間なにも取引することなく持ち続けた場合の損益を、銘柄数の割合で示したものです。約2,400銘柄を個別に見ていくと、プラスの収益があった株式は約4割、損失を出した株式は約6割もあったんです。そして100億円以上の損失を計上した株式も約80銘柄あったことになります。

ところがこのような状況でも、日本株式全体の1年間の収益は、約1兆円のプラスでした。

これが分散投資の本質で、個別銘柄では収益にプラスやマイナスがあったとしても、全体で最適なリターンを得ることを目指しています。

GPIFが個別銘柄ではなく、TOPIXなどの市場全体に投資するインデックスに投資を行なっている意義だとも言えます。

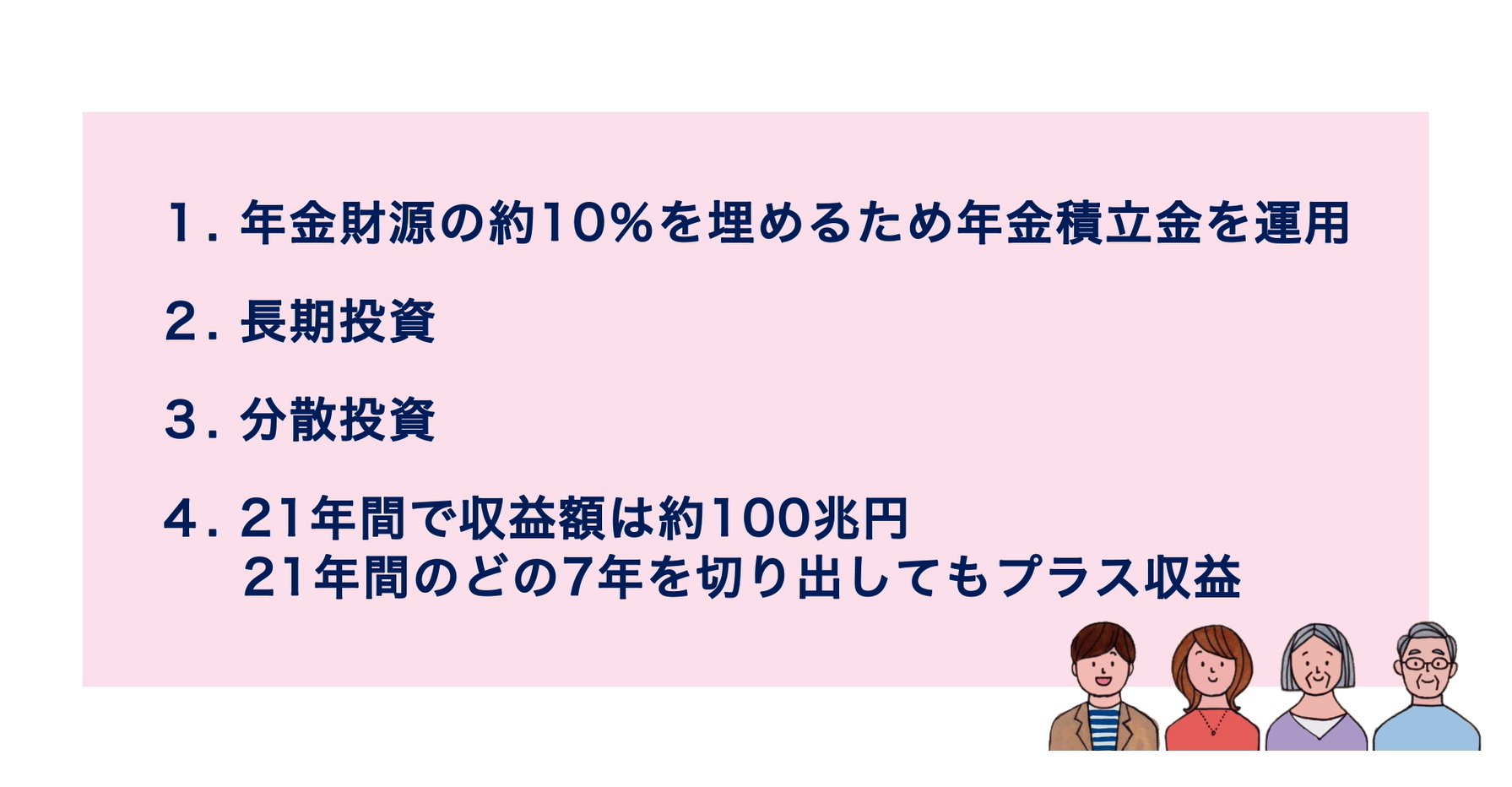

日本は少子高齢化によって将来、年金の財源が不足して保険料負担が大きくなりすぎる可能性があります。そうならないように、年金財源の約10%を賄う年金積立金が用意されていて、GPIFが将来世代のために「年金積立金を運用」しているということです。

次に、GPIFは世界経済の成長の果実を効率的に取り込むために「長期投資」を行なっているということ。

3つめは、短期的な損失が出る可能性をできるだけ低く抑えるために「分散投資」を行なっているということ。

最後に、結果として21年間で「収益額が約100兆円」のプラスになっていること。1年ごとで見ればマイナスのこともありますが、7年ごとの長期で見るとどこを切り出してもプラスの収益になっているということ。

これらがGPIFの運用のポイントになります。