ESG投資

ESG投資とは

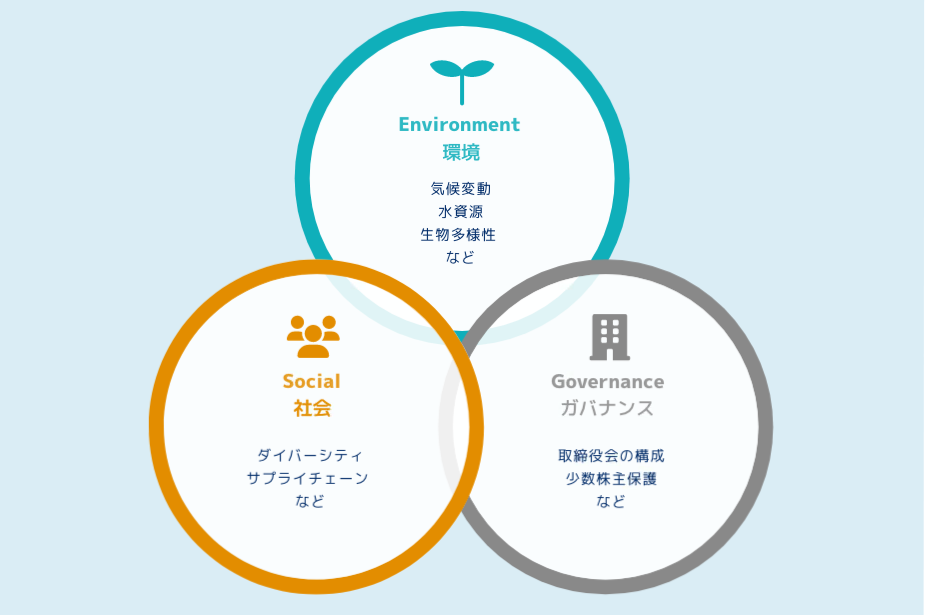

ESGは、環境(Environment)・社会(Social)・ガバナンス(Governance)の英語の頭文字を合わせた言葉です。投資家が企業の株式などに投資するとき、これまでは投資先の価値を測る材料として、主にキャッシュフローや利益率などの定量的な財務情報が使われてきました。それに加え、非財務情報であるESGの要素を考慮する投資が「ESG投資」です。GPIFは、ESG投資を推進しています。

ESGという言葉は、2006年に国連が機関投資家に対し、ESGを投資プロセスに組み入れる「責任投資原則」(PRI)を提唱したことをきっかけに広まりました。経済が発展して いく一方で、気候変動問題などの環境問題、サプライチェーンにおける労働問題などの社会問題、企業の不祥事など企業統治の問題が浮上しました。

このような負の影響は、経済社会の持続可能性を毀損してしまう可能性があります。ESG投資は、このような認識の下、環境、社会、コーポレート・ガバナンスの視点を投資判断に組み込むことにより、長期的なリスク調整後のリターンを改善することが期待されています。

なぜGPIFがESG投資をするのか

GPIFのように投資額が大きく、世界の資本市場全体に幅広く分散して運用する投資家は「ユニバーサル・オーナー」と呼ばれます。また、GPIFが運用する年金積立金は、将来の現役世代の保険料負担を軽減するために使われるものです。このように「ユニバーサル・オーナー」かつ「世代をまたぐ投資家」という特性を持つGPIFが、長期にわたって安定した収益を獲得するためには、投資先の個々の企業の価値が長期的に高まり、ひいては資本市場全体が持続的・安定的に成長することが重要です。そして、資本市場は長期で見ると環境問題や社会問題の影響から逃れられないので、こうした問題が資本市場に与える負の影響を減らすことが、投資リターンを持続的に追求するうえでは不可欠といえます。

「ESG図解」の他、GPIFについてわかりやすくご説明している動画については、こちらもご参照ください。

https://www.gpif.go.jp/about/pamphlet/

「10分でわかるシリーズ」の動画については、こちらもご参照ください。

https://www.gpif.go.jp/esg-stw/esg-youtube.html

SDGsについて

SDGs(持続可能な開発目標)とは、2001年に策定されたミレニアム開発目標の後継として、2015年9月の国連サミットで採択された「持続可能な開発のための2030アジェンダ」にて記載された、2030年までに達成を目指す国際目標です。「ジェンダー平等を実現しよう」、「産業と技術革新の基盤を作ろう」、「気候変動に具体的な対策を」等の17のゴール・169のターゲットから構成され、地球上の「誰一人取り残さない」ことを謳っています。

ESG投資において考慮されるESG課題とSDGsのゴールやターゲットは共通点も多く、ESG投資が結果として、SDGs達成に大きく貢献することになります。SDGsが達成され、持続可能な経済社会が実現することは、GPIFにとって、運用資産全体の長期的なリターン向上につながることになります。

GPIFのESG投資の取組み

GPIFは「長期的な投資収益の拡大には、投資先及び市場全体の持続的成長が必要」との投資原則の考え方に沿って、その運用プロセス全体を通じ、ESGを考慮した投資を推進しています。

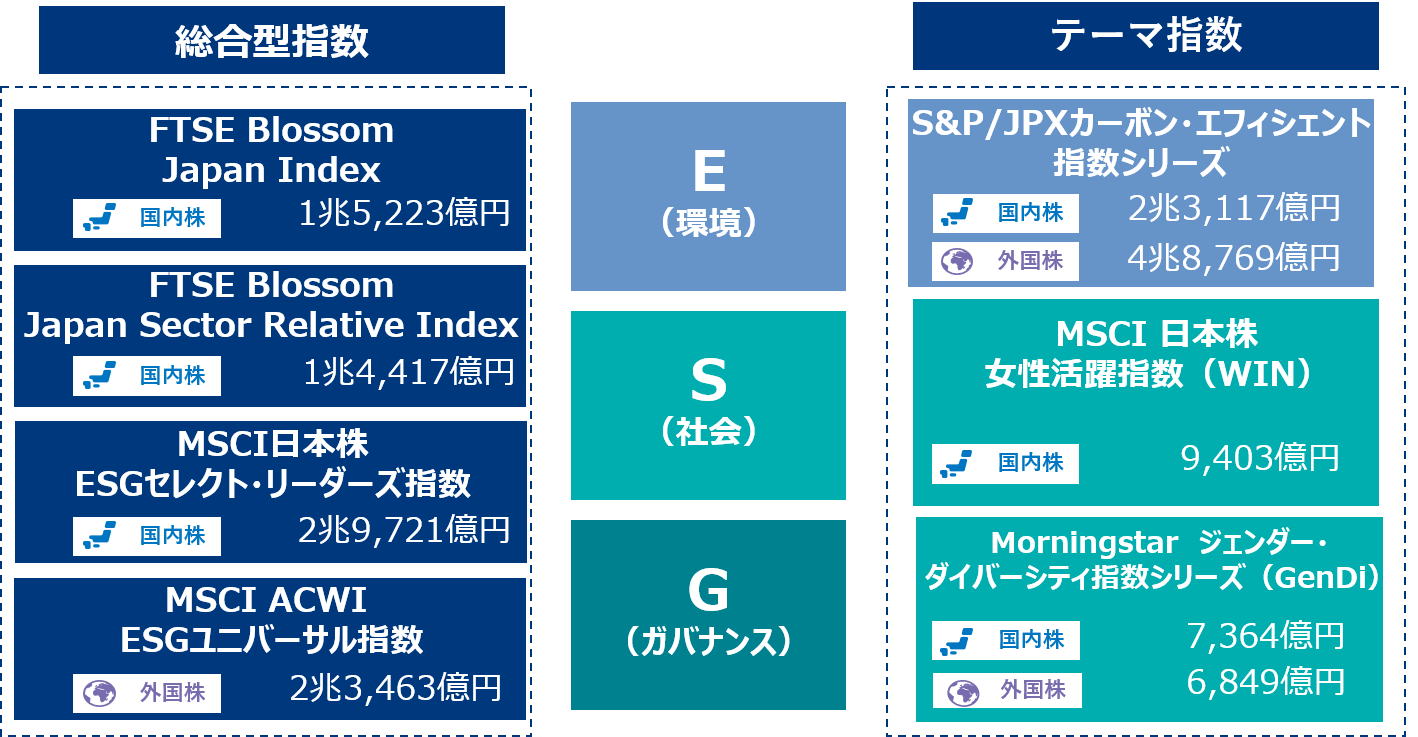

ESG指数に基づいた株式投資

GPIFは2017年度から「ESG指数」に基づいた株式投資を行っています。ESG指数とは、企業が公開する非財務情報などをもとに、指数会社が企業のESGへの取組みを評価して組み入れ銘柄を決める指数のことです。GPIFは2023年度末時点で9つのESG指数を選定し、これらのESG指数に連動するパッシブ運用の運用資産額は合計で約17.8兆円となっています。

GPIFは指数会社に組入銘柄の採用基準を公開するよう要請しており、それが企業側の情報開示を促し、ひいては国内外の株式市場全体の価値向上につながるような底上げ効果を期待しています。

(詳しくは「ESG指数」をご覧ください)。

GPIFが採用するESG指数一覧

2024年3月末時点

スチュワードシップ活動とESG推進

スチュワードシップ責任とは、機関投資家が、投資先企業やその事業環境等に関する深い理解のほか、運用戦略に応じたサステナビリティ(ESG要素を含む中長期的な持続可能性)の考慮に基づく「建設的な対話」(エンゲージメント)などを通じて、企業価値の向上や持続的成長を促すことにより、中長期的な投資リターンを図る責任のことです。

GPIFは、被保険者である国民の皆様に対して、受託者としての責任を適切に果たし、長期的な投資収益の拡大を果たすことを目的に、スチュワードシップ責任を果たすための活動を推進しています。GPIFは株式を直接保有せず、外部の運用会社を通じて投資しているため、スチュワードシップ活動の一環として、運用会社が重大だと認識するESG課題については、投資先企業と積極的なエンゲージメントを行うよう求めています。

(詳しくは「GPIFのスチュワードシップ活動 」をご覧ください)。

ESG活動報告

ESGに関する取組みは効果が発現するまでに長期間を要しますが、GPIFとしては目指すべき効果を得るため、また取組みの方向性を確認するためにも、その効果を毎年度「ESG活動報告」において検証しています。

さまざまなESG課題のなかでも、気候変動に伴うリスクは全ての資産クラス・銘柄に同時に生じるものであり、分散投資を行っても完全に消すことができないリスクです。また、少なくとも長期的には顕在化する可能性が極めて高いリスクと考えられるため、GPIFではアセットオーナーとして主体的に取り組む課題であると考えています。

GPIFは2018年12月に「気候関連財務情報開示タスクフォース」(TCFD)への賛同を表明し、「ESG活動報告」において、TCFDの提言に沿った情報開示を進めています。

(詳しくは「ESG活動報告」 をご覧ください)。