オルタナティブ資産の運用とは

運用目的

オルタナティブ資産とは、伝統的な投資対象資産である上場株式、債券に対する「代替的(オルタナティブ)」な投資対象資産の総称です。オルタナティブ資産は、伝統的な投資対象である上場株式、債券とは異なるリスク・リターン特性を有しており、ポートフォリオに組み入れることにより超過リターン獲得及び年金財政の安定に寄与する効果が期待できます。また、多くの投資家が日々売買する上場株式等とは異なり、取引が成立するまでに時間を要する一方で、オルタナティブ資産は高い利回りをもたらすとされています。GPIFは長期の投資家であり、豊富な流動性資産を有していることから、あえて流動性の低いオルタナティブ資産をポートフォリオに組み入れることで、投資ポートフォリオの効率性を向上しつつ超過リターンを獲得することを目指しています。

海外の年金基金では、このような特性・効果をもつオルタナティブ資産の運用を行うことによる分散投資を推進しています。第4期中期計画(2020年度から2024年度)及び2025年度から始まるGPIFの第5期中期計画では、資産全体の5%を上限にオルタナティブ資産(インフラストラクチャー、プライベート・エクイティ、不動産)の運用を行うこととされています。オルタナティブ資産の運用は個別性が強く、また、流動性の低さからも投資評価時及び投資実行後のリスク管理は重要な課題であり、引き続きリスク管理を含めた運用体制の強化に努めていきます。

これまでの投資実績

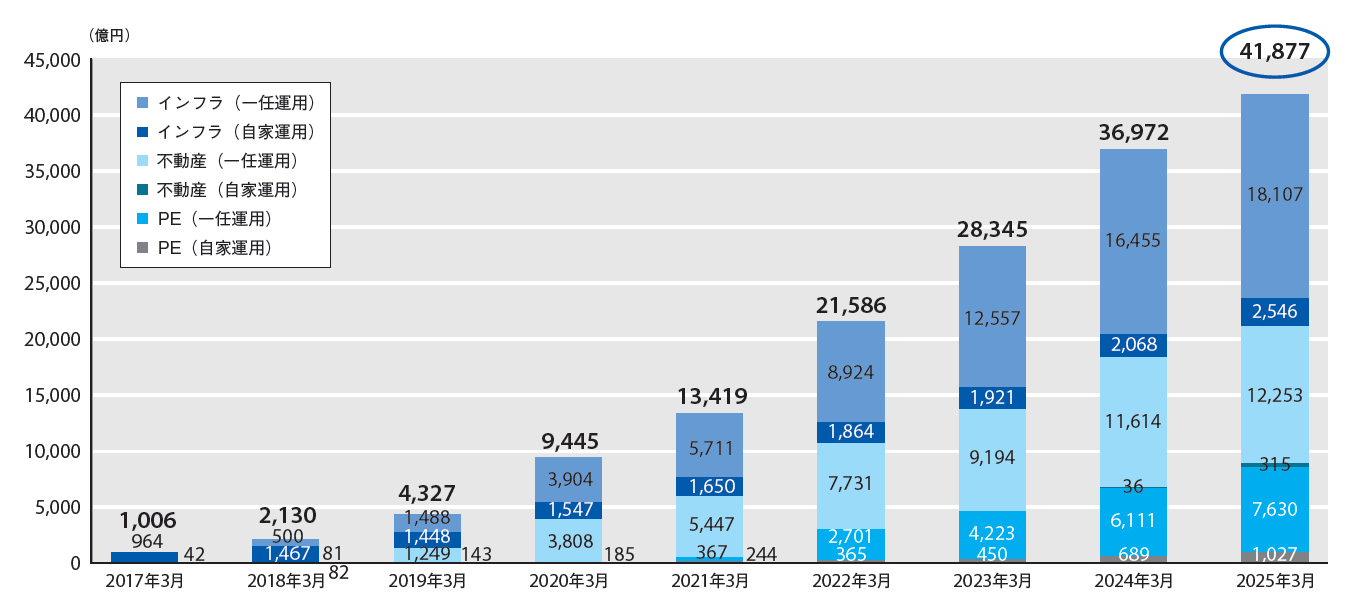

GPIFは、2013年度からオルタナティブ資産に投資しています。2025年3月末時点のオルタナティブ資産全体の時価総額は4兆1,877億円(年金積立金全体に占める割合は1.63%)です。

オルタナティブ資産の時価推移

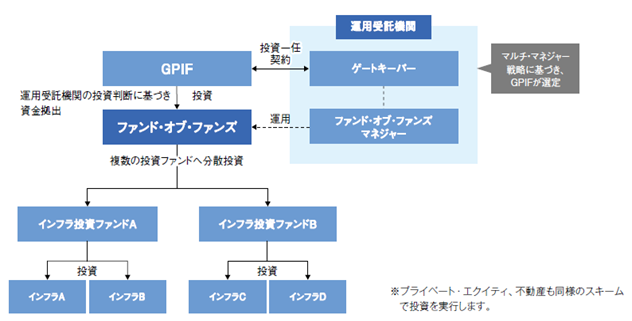

2017年度からは、GPIF 向け仕様のマルチ・マネジャー戦略注1を活用したオルタナティブ資産運用の充実を図っています。運用は投資一任契約方式により行っており、GPIFが選定した運用受託機関が、あらかじめ投資ガイドラインに定められた運用目標、運用スタイル、一定の投資制限等に従ってファンドへの投資を実行します。

2022年度からは、自家運用によりLPS注2に投資する運用手法も開始しました。GPIF自らがLPSに出資することで投資スキームをシンプルにすることができ、投資先の情報をより速やかに把握する効果が期待できます。

各運用において、GPIFは運用開始後に運用受託機関等より定期的な運用状況の報告を受け、投資の進捗やリスクのモニタリングを行うなど、適切に管理しています。

(注1)マルチ・マネジャー戦略とは、複数のファンドに分散投資する運用手法です。複数のファンドを組み入れるファンド、という意味でファンド・オブ・ファンズとも呼ばれます。GPIFは、各オルタナティブ資産の運用スタイルごとにマルチ・マネジャー戦略を実行する運用受託機関を選定し、個別の投資判断を全て運用受託機関に一任しています。

〈(例)インフラストラクチャーの運用スキームのイメージ〉

(注2)LPSとは、投資事業有限責任組合(海外ではリミテッドパートナーシップ)の略称です。LPSは法令や契約により設立され、組合員が共同で投資事業を行う組合です。組合の業務を執行し、組合の債務について無限責任を負う運用者(無限責任組合員)と、有限責任を負う投資家(有限責任組合員)によって構成されます。GPIFは有限責任組合員として出資し、投資判断は無限責任組合員が行います。海外の年金基金等の機関投資家の間でも、オルタナティブ資産運用の際の一般的手法として導入されています。

概要

インフラストラクチャー(インフラ)投資とは、電力発送電、再生可能エネルギー、交通(港湾・鉄道・道路他)、公益企業、通信などのインフラ事業への投資です。これらへの投資は、政府が主導する場合もあれば民間企業や投資ファンドが関わることもあります。

GPIFでは、特に社会・経済活動に不可欠で、当局による規制環境が確立されていることや、長期契約に基づき、安定した利用料収入等が期待されるインフラ事業を主な組み入れ対象とするファンドを中心に投資を行っています。

GPIFの投資

〈インフラ投資事例1〉高速鉄道施設 ―フランス―

欧州のインフラに投資するインフラファンドから、フランスの高速鉄道プロジェクトに投資しています。同プロジェクトはフランスの主要都市間約300㎞を繋ぎ、国有鉄道グループとの長期契約に基づき運営されています。

〈インフラ投資事例2〉通信タワー会社 ―アメリカ―

通信インフラを主な投資対象とするインフラファンドから、米国の通信タワー事業会社へ投資しています。同社は約17,000基のタワーを所有し、米国最大の特定企業向け通信タワー・プラットフォームを有しています。同社の事業は、通信事業者、放送局等と中長期にわたる契約を締結して、収入を得ています。

運用方針

主にインフラ事業のエクイティ(投資持分)等を投資対象とするファンドへの投資を通じて、安定的なリターンを確保し、投資ポートフォリオ全体のリターンの向上に貢献します。

投資対象とスキーム

主にインフラ事業のエクイティ(投資持分)等への投資を行います。

(ⅰ)投資一任(ファンド・オブ・ファンズ形式)

GPIFが選定した運用受託機関による投資が進み、「グローバル・コア型」のインフラ資産を中心とした分散投資ポートフォリオが構築されています。

(ⅱ)自家運用でのLPSへの投資

詳細は、「概要」の「投資先LPSの一覧(PDFファイルで掲載)」をご参照下さい。

(iii)自家運用での投資信託への投資

2014年2月から、インフラ投資に豊富な実績を持つカナダ・オンタリオ州公務員年金基金(OMERS)及び日本政策投資銀行(DBJ)との共同投資協定に基づき、先進国の稼働中のインフラ事業等を投資対象とする投資信託受益証券を保有しています。

運用状況

インフラ投資の2025年3月末時点の時価総額は2兆653億円となりました。

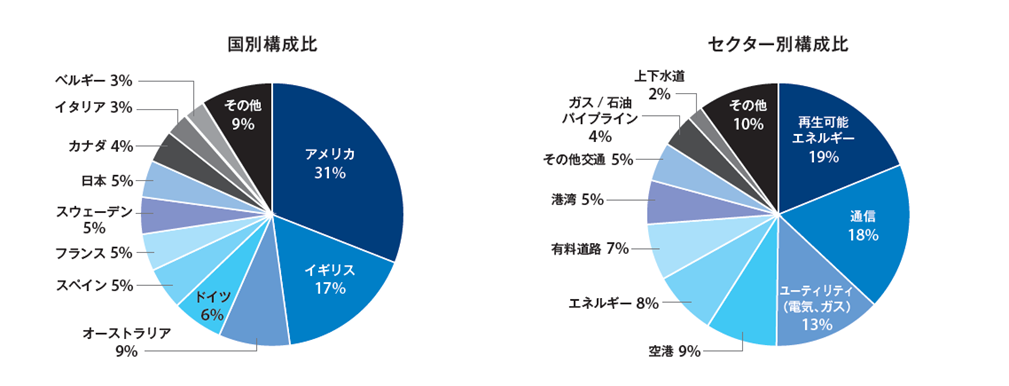

ポートフォリオの構成は、国別では、アメリカの割合が最も多く、ポートフォリオ全体の31%を占め、続いてイギリス17%、オーストラリア9%等となっています。セクター別では、再生可能エネルギー19%、通信18%、ユーティリティ(電気/ガス)13%等に分散投資されています。運用を開始した2014年2月以来の海外インフラ投資全体の内部収益率(IRR、2025年3月末時点)は米ドル建てで+5.15%(円建てで+10.35%)、ユーロ建てで-0.22%(円建てで-2.27%)、国内インフラ投資全体の内部収益率(IRR、2025年3月末時点)は円建てで+6.20%となっています。また、2024年度に外国籍投資信託及びファンド・オブ・ファンズ等より受領した配当金(元本返済分を除く。)は合計721億円です。

概要

主に非上場企業の株式(プライベート・エクイティ(PE))を投資対象とするファンド(PEファンド)への投資です。PEファンドは一般に、投資時期を分散しながら様々なステージにある投資対象企業を発掘し、投資を実行します。PEファンドの投資手法には、バイアウト(投資実行後に投資先企業の経営改善やガバナンスの向上等を通じて企業価値を高めようとするもの)、グロースエクイティ(事業拡大期の企業に成長資金を供給するもの)、ベンチャーキャピタル(成長が見込まれる新興企業等を投資対象とするもの)、ターンアラウンド(経営不振企業の債務のリストラクチャリング等を行うもの)などがあります。

GPIFの投資

運用方針

創業、成長、発展、再生といった、様々なステージにある非上場企業の株式等へ分散投資を行うことにより、主に企業価値の増大による比較的高いリターンを確保し、投資ポートフォリオ全体のリターンの向上に貢献します。

投資対象とスキーム

非上場企業の株式(プライベート・エクイティ)等への投資を行います。

(ⅰ)投資一任(ファンド・オブ・ファンズ形式)

プライベート・エクイティ投資の投資環境が整備されている先進国を中心に、グローバルに様々な企業ライフステージやセクターに、複数の戦略手法を組み合わせて分散投資を行います。GPIFが選定した複数の運用受託機関により、2020年度から投資を開始しています。

(ⅱ)自家運用でのLPSへの投資

詳細は、「概要」の「投資先LPSの一覧(PDFファイルで掲載)」をご参照下さい。

(iii)自家運用での投資信託への投資

2015年6月から、世界銀行グループの一員である国際金融公社(IFC)及び日本政策投資銀行(DBJ)との共同投資協定に基づき、新興国の消費関連企業等のプライベート・エクイティ(PE)に投資する外貨建て投資信託受益証券を保有しています。

運用状況

プライベート・エクイティ投資の2025年3月末時点の時価総額は8,657億円となりました。

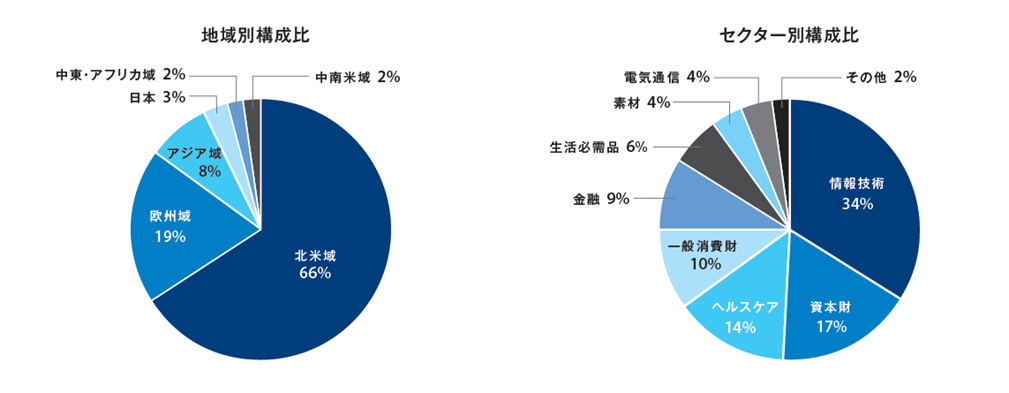

ポートフォリオの構成は、地域別では、北米域の割合がポートフォリオ全体の66%と最も多く、次いで欧州域及びアジア域が多くなっています。セクター別では、情報技術の割合が34%と最も多くなっていますが、その他には資本財やヘルスケアなど幅広い業種に分散投資されています。運用を開始した2015年6月以来の海外PE投資全体の内部収益率(IRR、2025年3月末時点)は米ドル建てで+8.48%(円建てで+15.64%)、ユーロ建てで-2.54%(円建てで-1.38%)、国内PE投資全体の内部収益率(IRR、2025年3月末時点)は円建てで-0.10%となっています。

(注)PEでは幅広い国に分散投資しているため、地域別で集計しています。

概要

GPIF が行う不動産投資では物流施設、オフィス、賃貸住宅、商業施設等の不動産に投資を行っている不動産ファンドを対象としています。

その中でも入居テナントからの継続的・安定的な賃料収入が期待される投資戦略(「コア型」)を主として採用しており、これは海外の年金基金でも有力な投資手法となっています。不動産マーケットにはサイクル(需給関係・金融情勢等による価格の変動周期)があること、また案件あたりの投資金額が比較的大きくなる傾向もあることから、投資のタイミング・地域・セクター等を分散させること(分散投資)が重要となります。また、管理運営を適切に行える専門会社(アセットマネジャー、プロパティマネジャー等)も十分に活用し、その長期的資産価値を維持する体制も必要です。GPIFでは、以上のような不動産投資の特性を踏まえながら、投資を進めています。

GPIFの投資

〈不動産投資事例1〉賃貸住宅 ―アメリカ―

産業誘致に積極的で、コロナ禍においても雇用機会の豊富さ等の理由で人口流入が続くアメリカ南部・サンベルトを中心に賃貸住宅を保有するファンドへ投資しています。 「ガーデンスタイル」と称される都市郊外の良好な住環境の低層住宅が中心で、アメリカの人口ボリュームゾーンであるミレニアル世代の世帯形成などによる堅調な需要に支えられ安定的な賃料収入を得ています。

※ファンドが保有するアメリカ・アリゾナ州に所在する物件

〈不動産投資事例2〉オフィス ―アメリカ―

米国主要都市を中心に外来診療を主とする医療機関が入居するメディカルオフィスビルを保有するファンドへ投資しています。

米国では医療の臨床分野における分業トレンドの進展や民間保険加入者の増加傾向から、民間運営の医療機関の需要が高まっており、様々な医療系テナントニーズに応えるメディカルオフィスの需要の下支えとなっております。

※ファンドが所有するアメリカ・ジョージア州に所在する物件

〈不動産投資事例3〉 物流施設 ―日本―

首都圏湾岸エリアに立地する物流施設を保有するファンド(大手運輸会社と長期賃貸借契約を締結中)へ投資をしています。

本物件は大消費地及び空港・港湾などの物流拠点へのアクセスに優れる希少性がある立地であり、また、複数の評価機関による環境認証を取得しており、環境・社会に配慮された建物です。

運用方針

市場環境を踏まえ、「コア型」の不動産への投資戦略を中心にオポチュニスティック型等の不動産投資戦略も含めた分散投資をタイムリーかつ効率的に行うことを通じて、投資ポートフォリオ全体のリターンの向上に貢献します。

投資対象とスキーム

主に稼働中の不動産を投資対象とするファンドへの投資を行います。

(ⅰ)投資一任(ファンド・オブ・ファンズ形式/シングル・ファンド形式)

2017年度に選定した国内の運用受託機関に加えて、2018年度以降に新規採用した海外における不動産投資の運用受託機関において投資が進捗し、「コア型」中心のグローバルな分散投資ポートフォリオが構築されています。また、2023年度にはシングル・ファンド型投資一任契約で行う手法で国内不動産投資を開始しました。シングル・ファンド型投資一任契約は投資一任ですが、従来からのファンド・オブ・ファンズではなく、シングル・ファンドに投資を行うもので、GPIFの投資方針への適合性がより高い優良案件への投資機会の拡大と、より緊密な情報収集による高度なリスク管理が期待されます。

(ii)自家運用でのLPSへの投資

詳細は、「概要」の「投資先LPSの一覧(PDFファイルで掲載)」をご参照下さい。

運用状況

不動産投資の2025年3月末時点の時価総額は1兆2,567億円となりました。

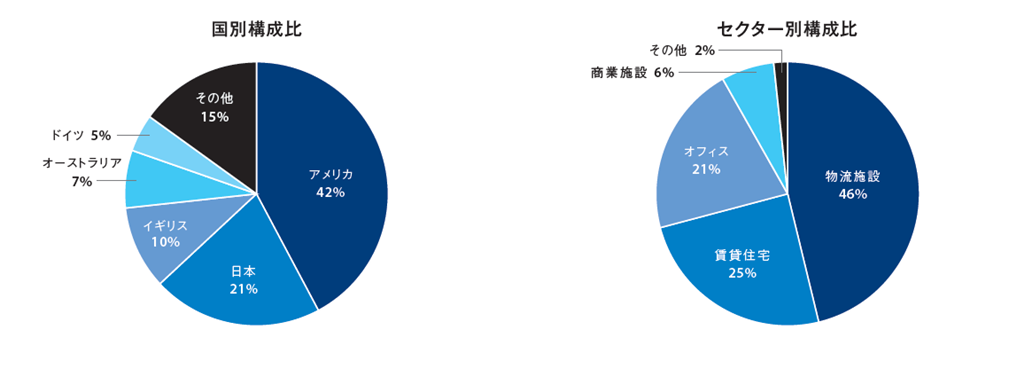

ポートフォリオの構成は、国別では、アメリカの割合が最も多く、ポートフォリオ全体の42%を占めており、日本21%、イギリス10%、オーストラリア7%などが続きます。セクター別では、物流施設の割合が最も多く、ポートフォリオ全体の46%を占めており、賃貸住宅25%、オフィス21%、商業施設6%となっています。いずれも先進国のコア型不動産ファンドを中心に分散投資されています。

運用を開始した2017年12月以来の国内不動産投資の内部収益率(IRR、2025年3月末時点)は円建てで+7.17%、同じく2018年9月以来の海外不動産投資の内部収益率(IRR、2025年3月末時点)は米ドル建てで+2.32%(円建てで+8.37%)となっています。また、2024年度にファンド・オブ・ファンズより受領した配当金(元本返済分を除く。)は合計322億円です。

また、2019年度に、GPIFはGRESBに不動産分野の投資家メンバーとして加盟しました。GRESBは欧州の年金基金を中心に設立されたイニシアティブで、不動産及びインフラ投資におけるESG評価基準を提供しています。市場全体のESG情報の開示促進と建設的な対話促進のため、運用受託機関とGRESB評価制度の積極的な活用について協議していきます。